顧問弁護士

セミナー申し込み

法律相談

営業時間 平日9:30-18:00

コラム

- column -

インボイス制度とは?不動産賃貸業に与える影響

弁護士 栃原 遼太朗

東京事務所所属

不動産・建築紛争の取り扱いに注力。不動産管理業向け法改正セミナーなど、数多くのセミナー講師を担当。

【講師履歴】株式会社Century21・Japan様主催 「個人情報保護法改正セミナー」/弊所主催 「入居者トラブル対応セミナー」 etc.

目次

はじめに

今年(2023年)10月1日より、インボイス制度(適格請求書等保存方式)が正式に開始となりました。

すでに各種報道等でも取り上げられており、社会的にも注目の高い制度といえますが、こちらの制度は不動産賃貸業にどのような影響を与えるのでしょうか。

今回はこちらの点について、解説していきます。

インボイス制度とは?

インボイス制度の詳細については、その意義含め詳細な解説は他に譲りますが、概要としては、事業者の消費税の申告計算における「仕入税額控除」の適用要件に関連する制度です。

消費税は、商品の販売やサービスの提供の対価に上乗せして課され、これらの対価を支払う消費者が負担する税金です。

ただ、国への申告・納税にあたっては、消費者が直接行うのではなく、消費税を受領した事業者が行う、いわゆる間接税となります。

事業者における消費税の納税額の計算に当たっては、生産、流通などの各取引段階で二重三重に課税されることがないよう、受領した売上に係る消費税から、経費等の支払いの際に負担した消費税を控除することができる仕組みとなっています。この仕組みのことを仕入税額控除制度といいます[1]。

そして、インボイス制度の開始に伴い、仕入税額控除を受けるに当たって、原則として一定の事項が記載された帳簿及び適格請求書(インボイス)等の保存が必要となります。

ただ、免税事業者[2]については、このようなインボイスを発行することが制度上できません[3]。そのため、インボイス開始後は、免税事業者の取引相手方は、仕入(取引)において生じる負担につき、仕入税額控除を受けることができず、その結果として、消費税相当額についてこれまでよりも多く負担を被ることとなります。

そのため、インボイス制度の開始後は、これまで免税事業者であった小規模事業者との(課税)取引に躊躇する取引相手方も生じ得ることが指摘されています。

そのため、現在免税事業者である場合、今後はインボイス登録を行うか(その前提として課税事業者として登録するか)、という点が主に問題になります。

[1] 税務経理協会「税経通信 2022年5月号」19ページ[2] 事業者免税点制度の適用を受ける事業者。基準期間(原則として当会計年度から2年前)の課税売上高が1000万円以下の会社が適用を受けることができる。ただし、課税売上高が1000万円以下であっても、課税事業者となることを選択することは可能なので、課税売上高が1000万円以下の事業者すべてが免税事業者というわけではない。[3] この理由としては、インボイスの発行のためには、当該事業者が適格請求書発行事業者登録を行う必要があるところ(消費税法57条の2第1項)、この事業者登録は、当該事業者は課税事業者であることが前提となっているためである。

不動産賃貸業とインボイス

すでに説明しましたように、インボイス制度において問題になるのは、消費税負担が問題となる取引(課税取引)となります。

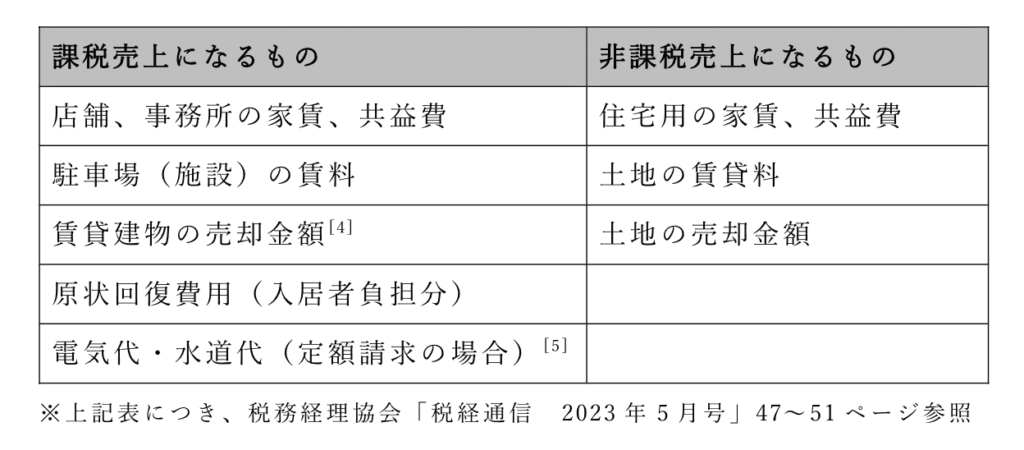

不動産賃貸業においては、以下の通り、消費税負担が問題にならない取引(非課税取引)が多く、その結果として、通常であれば課税事業者となる、売上1000万円を大きく超える事業者であっても、免税事業者となっているケースも多く見られます。

そのため、他の事業と比べても、不動産賃貸業はインボイス制度開始の影響を受けやすいといえます。

[4] なお、固定資産税の精算金が売買代金と別途に生じる場合、これも課税売上となる。[5] ただし、共益費としての請求分に含まれている扱いとする場合は、この限りではない。

以上を踏まえ、免税事業者であった不動産賃貸業者については、インボイス登録(その前提として、課税事業者としての登録)を行うか否か、という判断を迫られます。

この点については、個々の事業者によって考慮すべき点は様々であり、一概に登録した方が良い(または、すべきではない)とは言えません。

ただ、登録に当たって考慮すべき要素のうち主なものについて、以下の通り整理しました。判断に当たっての参考となれば幸いです。

なお、すでに課税事業者となっている場合は、インボイス登録を早急に進めていただいた方が良いでしょう。

また、免税事業者であっても、課税売上となる取引先がない場合は、インボイス制度による影響を受けませんので、事業がそのまま継続する場合は、インボイス登録は不要といえます[6]。

[6] ただし、上述の通り、入居者負担の原状回復費用等も課税売上として計上される関係で、仮に住宅用賃貸借のみを扱っている場合でも、課税取引が全く生じない場合は実際には少ないと思われる。

インボイス登録をしない場合(免税事業者のままの場合)

- 課税売上に計上されるものについて、消費税の申告・納付は不要(新たな税負担等は生じない)

- インボイスの発行対応ができない関係で、賃借人から賃料等につき消費税相当額の値引き交渉を打診される可能性がある

- 事業規模の拡大により、将来的に免税事業者としての扱いを受けられなくなる可能性があり、その場合にはいずれにせよ登録が必要となる

インボイス登録を行う場合(課税事業者登録を行う場合)

- 課税売上に計上されるものについて、新たに課税がされる

- 新たに消費税の申告・納付等の手間が生じる

- インボイスが発行できるので、賃借人からの値引き交渉には応じなくて良い

- 事業規模の拡大によって、新たにインボイス関連の手続きを取る必要はなくなる

おわりに

今回の記事では、インボイスが不動産賃貸業に与える影響、特にインボイス登録の必要性を中心に、解説しました。

記事で取り上げた内容は、あくまでさわりであり、実際の対応については、記事で紹介した要素に加え、想定される課税金額等の計算が必須であることに加え、期間限定の緩和措置の存在や簡易課税制度等、周辺制度の適用状況等も考慮した上で決める必要があります。

インボイス登録は不動産賃貸業のみならず、すべての分野の小規模事業者に大きな影響を与えるものであり、注目度も高いため、取引先・関係者から対応状況についての確認がなされる可能性が高いところです。

対応にあたっては、弁護士、税理士等の専門家にご相談いただくことを強くお勧めいたします。

* 当事務所は、本サイト上で提供している情報に関していかなる保証もするものではありません。

本サイトの利用によって何らかの損害が発生した場合でも、当事務所は一切の責任を負いません。

* 本サイト上に記載されている情報やURLは予告なしに変更、削除することがあります。

情報の変更および削除によって何らかの損害が発生したとしても、当事務所は一切責任を負いません。